今からFXを始めようとしている人やFXを始めたての人たちは、一度はグランビルの法則をという言葉を耳にしたことがあるかと思います。

グランビルの法則はトレードを行う上で、非常に重要でありながら基礎的な考え方です。

しかしグランビルの法則についての理解を深めておかないと、上手く相場を読むことができなかったりそれによって損失を被ってしまったりする可能性があります。

またグランビルの法則はトレーダーのほとんどの人が意識している法則になるため、意識していないということは利益を上げている人とは真逆の考え方をとってしまうことにもなります。

そこで本記事ではグランビル法則についての理解を深めるとともに、8つのパターンや用いる際の注意点などに関して解説していきます。

FXのおすすめ手法をランキングで紹介!低リスク高利益を実現できる人気のトレードスタイル

※本ページにはPRが含まれます。

このページのもくじ

グランビルの法則とは

グランビルの法則とはアメリカのチャート分析家であったジョセフ・E・グランビルが提唱した法則です。

内容としては移動平均線と株価の動きを観察することによって、今後の価格チャートの値動きが判断できるのではないかという理論です。

元々は株式投資で用いられていた理論ですが、現在ではFXのトレードでも用いられる理論にまでなりました。

グランビルの法則とは売買のタイミングパターンの法則のこと

グランビルの法則ではチャートの動きに合わせて、買いパターン4つと売りパターン4つの合計8つのパターンを提唱しています。

この売買の8つのパターンをチャート上で分析することによって、大きな利益を得ることが期待されています。

その理由はグランビルの法則に則って分析を行うことにより、相場のトレンドを判断することができるからです。

相場のトレンドを理解することができれば、買い時や売り時も理解することができるため大きな利益を得ることが期待できますね。

200日間の移動平均線を用いる考え方

グランビルの法則では移動平均線を200日間に設定します。

なぜ200日間かというと投資家の観点では200日という期間が損益分岐点であると言われており、グランビルの法則はその考えを用いて提唱されているからです。

次に解説する8つのパターンが発生しているかどうかを判断するためには、トレンドと相場についての注意点を意識しなければなりません。

その注意点に関しても200日移動平均線が関わってきます。

200日移動平均線に対しチャートが収縮するとその後大きく離れ、逆に移動平均線に対して大きく離れていると収縮してくるということを確認しておきましょう。

グランビルの法則の買いパターン

グランビルの法則についての理解が深まってきたところで、グランビルの法則の買いのパターンについて見ていきましょう。

- 新規買い

- 押し目買い

- 買い増し

- 短期の買い

グランビルの法則の買いパターンを理解することで、買い時を掴むことができます。

買い時を掴むことはトレードで利益を出す上では非常に重要なことになるため、具体的に解説していきましょう。

新規買い

まずは新規買いのパターンについて解説します。

新規買いはローソク足が移動平均線を下回っている状態のところから、急激に移動平均線を上回っていく動きを見せた際のパターンです。

押し目買い

押し目買いは、移動平均線が上昇中の時に発生するパターンです。

上昇中の移動平均線をローソク足が下回る動きを見せたタイミングが買いのタイミングになります。

一度ローソク足が移動平均線を下回ったとしても、移動平均線自体は上昇を続けているのであれば、その後ローソク足は回復し価格レートは上昇を続けることを判断することが可能です。

買い増し

買い増しは移動平均線が上昇を続けており、それに伴ってローソク足も移動平均線より上にある状態の時に発生します。

この状態の時に、ローソク足が下降しても移動平均線を下回らないことがあります。

ローソク足が移動平均線を下回っていなければ、今後も上昇を続けていくことが期待できるため、買いパターンであることを判断することが可能です。

短期の買い

買いパターン最後の1つは、短期の買い時パターンです。

短期の買い時では、下降し続けているが反発を狙えるタイピングを見極めます。

移動平均線とローソク足が両者をも下降を続けている中で、下降に反発してくるタイミングがあります。

そこが買いのパターンの4つ目です。

反発を狙うことで、少額ではありますが利益を確保することができます。

グランビルの法則の売りパターン

買いパターンについて解説してきましたが、続いてグランビルの法則の売りのパターンについて解説していきましょう。

- 新規売り

- 戻り売り

- 売り乗せ

- 短期の売り

グランビルの法則の売りパターンについての理解を深めることができれば、最も効果的なタイミングで売りを実行することができます。

新規売り

売りパターンのまず1つ目は新規売りです。

新規売りはローソク足が移動平均線より上に位置しており、そこからローソク足が下降をし、移動平均線を下回った時が新規売りのタイミングになります。

その後の値動きも上昇していくことが見込めないためベストな売り時です。

戻り売り

戻り売りは、ローソク足が下降中の移動平均線よりも下に位置しているときに発生するパターンです。

ローソク足が上昇し、移動平均線を一時的に上回る値動きを見せた際が売りのタイミングになります。

移動平均線が下降中の場合は、このような反発もすぐに下降へと転じる可能性が大きいため注意が必要です。

売り乗せ

売り乗せも戻り売りと同じく、ローソク足が下降中の移動平均線よりも下に位置している場合に発生します。

一時的にローソク足が上昇する場合、ローソク足が移動平均線を上回らなかった時には売りのタイミングです。

今後の値動きも下降していくことが考えられるため、売り乗せのタイミングで売りに動くことができます。

短期の売り

短期売りのタイミングは、移動平均線とローソク足ともに上昇している場合に生じる売りパターンです。

移動平均線に沿う動きを見せていたローソク足が、大きく移動平均線から離れる場合があります。

そのタイミングが短期の売りのタイミングです。

移動平均線と大きく離れる値動きを見せた後は、局面が転換される可能性があるため必ず注意しておかなければなりません。

グランビルの法則を用いない方がいいケース

解説してきたように様々な場合で用いることができるグランビルの法則の売買のパターンですが、グランビルの法則を用いない方がいいケースも存在します。

法則を用いない方がいいケースで法則を用いてしますと、有効的なトレードを行うことができなくなる可能性があります。

そこでここではグランビルの法則を用いない方がいいケースを紹介していきましょう。

移動平均線に動きがない時

移動平均線に動きがない時は、グランビルの法則を用いない方がいいケースになります。

トレンド相場での移動平均線の動きは今後の値動きの参考に利用することができますが、相場が落ち着いている状態であれば移動平均線を参考にすることは危険です。

移動平均線に従ったトレードをしていると、有効的なトレードを行うことができません。

一旦、トレンド相場の移動平均線が動き出す局面まで待ってグランビルの法則を用いるようにしましょう。

今後のマーケットの動きが分からない時

今後のマーケットの動きが分からない時は、グランビルの法則通りに動かない場合があります。

例えば政府が金融政策を発表したり、マーケット自体に何か大きな動きがあったりした時です。

ほとんどのトレーダーが用いているグランビルの法則ですが、大きな市場の変化には対応していません。

今後の動きを予測してトレードしていくということは非常に困難なので、大きな損失を被らないためにもグランビルの法則を用いるのは控えておきましょう。

グランビルの法則を用いる際の注意点

グランビルの法則を用いない方がいいケースについて解説してきましたが、実際に用いるケースにも注意しなければいけない点が複数あります。

- 長期の取引を目的とした法則であることを理解しよう

- パターンの順番は前後する可能性がある

- 必ず勝てるわけではない

グランビルの法則を用いる際の注意点について理解しておかなければ、誤った分析をしてしまったり、損失が生じてしまったりする可能性があります。

そこでここではグランビルの法則を用いる際の具体的な注意点について解説していきましょう。

長期での取引を目的とした法則であることを理解しよう

グランビルの法則はもともと長期の株式投資のために提唱された法則です。

そのため移動平均線は200日という設定で用いられています。

200日という期間に関して縮めて用いることも可能ですが、グランビルの法則の正確性を欠いてしまうことがあります。

グランビルの法則を用いる際は比較的長期の設定で行うようにしましょう。

パターンの順番は前後する可能性がある

グランビルの法則の買い売りのパターンに関して順番に説明してきましたが、これらのパターンが順番に起こるということはほとんどありません。

例えば同じパターンが繰り返されることがあったり、パターンの順番が前後したりすることもよくあります。

紹介したグランビルの法則の順番を鵜呑みにしないように注意しましょう。

必ず勝てるわけではない

グランビルの法則はあくまで理論上の話です。

実際のチャートでは、グランビルの法則通りに動いて利益が上がったというようなことはまずありえません。

しかしグランビルの法則を理解しておくことによってチャートの分析を効果的に進めることができたり、利益が以前より大きくなったりすることは事実です。

絶対に勝てるわけじゃないのかとあきらめるのではなく、あくまで1つの手段としてグランビルの法則の理解を深めていきましょう。

グランビル法則を用いた時間足と移動平均線の設定方法

グランビルの法則についての理解が深まってきたところで、グランビルの法則を用いた時間足と移動平均線の設定方法について解説していきます。

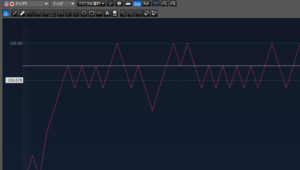

それではグランビルの法則に基づいたパターンが発生したタイミングを見ていきましょう。

- 1:新規買い

- 2:買い増し

- 3:短期の買い

- 4:新規売り

- 5:戻り売り

- 6:売り乗せ

- 7:短期の売り

チャート分析の仕方は人によって様々ですが、このチャートを見ると大まかな流れはグランビルの法則通りに値動きしていることが理解できるかと思います。

グランビルの法則を用いて勝ちトレードを引き寄せよう

グランビルの法則はトレードにおいて、買いや売りのタイミングを分析することができる法則です。

グランビルの法則を実際のトレードに用いることによって、より有効的なトレードを進めることができます。

しかしちゃんと理解せずに利用してしますと、上手く効果が発揮できないどころか大きな損失を被ってしまうことにもなりかねません。

しっかりとグランビルの法則について理解し、勝ちトレードを引き寄せていきましょう。