FXで収益を上げるためには、相場の値動きを分析する能力が必須となります。

FXの分析手法はテクニカル分析とファンダメンタルズ分析の2種類があり、特に学習が必要なのがテクニカル分析です。

テクニカル分析は過去の事例を参考にして将来の推移を予測する方法で、身に着けることで相場の周期性に基づいた根拠のある取引が可能となります。

今回は、FXのテクニカル分析の基本的な内容の解説から、種類ごとの特徴までわかりやすく解説していきます。

FXチャートの見方をローソク足の仕組みから主なチャートパターンまで分かりやすく解説

※本ページにはPRが含まれます。

このページのもくじ

テクニカル分析とファンダメンタルズ分析の違い

FXの分析手法は大きくテクニカル分析とファンダメンタルズ分析に分かれます。

テクニカル分析がチャート推移を予測する方法なのに対し、ファンダメンタルズ分析は政治・経済の動向から推移を予測する方法となります。

ファンダメンタルズ分析は、以下のような指標をチェックして推移を判断します。

- 経済成長率

- 物価変動

- 政策金利

- 政策・選挙など

- 人口推移

- 災害・紛争など

- 貿易収支

- 失業率

- 要人発言

長くポジションを保有するタイプのトレードの場合、直近の値動きのみを分析して取引するのは非常に危険です。

この場合は、ファンダメンタルズ分析で将来の大まかな動きを予測する必要があります。

ただ、高い経済成長が約束された新興国でも細かい上昇・下落を繰り返しながら推移していくので、ファンダメンタルズ分析のみで利益をあげることはできません。

スキャルピングやデイトレードなどの短期トレードの場合は、細かい値動きをもとに発注していくのでファンダメンタルズ分析はそこまで重要ではありません。

FXの主なテクニカル指標

テクニカル分析は、テクニカル指標をもとにおこないます。

チャートの状況を漠然と眺めていても、今後の推移を予測することはできません。

テクニカル指標は、「チャートのどこを見れば、どんな予測が出来るのか」がわかる尺度であり、状況に応じて使い分ける必要があります。

テクニカル指標は膨大な種類がありますが、トレンド系とオシレーター系の2種類に分けられます。

| 項目 | トレンド系 | オシレーター系 |

|---|---|---|

| メリット | 中長期的な相場を予想しやすい | 短期的に大幅な値動きがない相場の分析に有効 |

| デメリット | 短期的なトレンド予想に不向き | 長期的なトレンド予想に不向き |

トレンド系指標

トレンド系指標とは、今の相場のトレンド(方向)が上がっているか、下がっているかを判断する指標のことです。

FXはトレンドが上向き推移の時に買いポジションを持っても、下向き推移の時に売りポジションを持っても利益をあげることができます。

そのうち、上向きのチャートに乗って取引をする順張りトレードで用いられるのがトレンド指標です。

トレンド系指標として代表的なものには以下が挙げられます。

- 移動平均線

- トレンドライン

- ボリンジャーバンド

- 一目均衡表

- MACD

トレンドに乗じた取引はリスクが少ないので、FX初心者はここから覚えるのがおすすめです。

移動平均線

移動平均線とは、一定期間の平均価格をグラフで表したものです。

細かい値動きを繰り返すチャートを眺めるよりも、移動平均線を利用するほうが相場の傾向をはっきり見ることができるのでおすすめです。

移動平均線はローソク足と組み合わせることで、売買のタイミングを計ることが出来ます。

トレンドライン

トレンドラインとは、チャートの大まかな方向性(トレンド)を表すラインのことです。

トレンドラインは方向性によって、3種類に分けられます。

- 上昇トレンド

- 下降トレンド

- 横ばい(レンジ)

また、トレンドラインは安値を結ぶサポートラインと高値を結ぶレジスタンスラインの2種類があります。

サポートラインを下回る場合は一気に下落する可能性が高く、レジスタンスラインを上回る場合は一気に上昇する可能性が高いのが特徴です。

トレンドラインを駆使することで、今後の傾向を占うことが出来ます。

ボリンジャーバンド

ボリンジャーバンドは、上下の線で値動きの幅(バンド)を示した指標です。

値動きが価格の幅の中で上下するので、上の線に到達した後は下降、下の線に到達した後は上昇というように予測がしやすくなります。

バンド内の動きに応じて順張り・逆張りを実施すれば、収益が見込みやすくなります。

一目均衡表

一目均衡表は転換線、基準線、2本の先行スパン、遅行スパンの5本線から構成される表です。

| 線の名称 | 内容 |

|---|---|

| 転換線 | 過去9日間の最高値と最安値の平均を結んだ線。相場の短期的な方向性を示す。 |

| 基準線 | 過去26日間の最高値と最安値の平均を結んだ線。相場の中期的な方向性を示す。 |

| 先行スパン1 | 基準線と転換線の平均値を26日先行して表示 |

| 先行スパン2 | 去52日間の最高値と最安値の平均値を26日先行して表示 |

| 遅行スパン | 当日の価格と26日前の価格をした線 |

こちらの5つの線を利用し、3つの理論をもとに取引を実施していきます。

| 理論 | 内容 |

|---|---|

| 時間論 | 時間の視点から分析をおこなう |

| 波動論 | チャートの波形パターンから分析をおこなう |

| 水準論 | 上値と下値から次の天井と底を推測して分析をおこなう |

一目均衡表を使った分析手法は様々なバリエーションがあり、使い方も新しく開発されているので興味のある方は調べてみましょう。

MACD

MACD(移動平均収束拡散手法)は短期と中長期の移動平均線を利用して売りと買いを判断する方法です。

売買のサインが見やすいチャートで、使用頻度の高い分析手法です。

基本的な使い方は、以下の3通りです。

- 基本線が下向きで、かつシグナルより下にいる場合、相場は弱い

- MACDがなだらかになってシグナルが上に抜けると買い時:ゴールデンクロス

- MACDが上向きで、かつシグナルより上にいる場合、相場は強い

- MACDがなだらかになってシグナルが下に抜けると売り時:デッドクロス

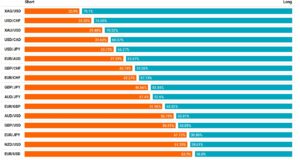

オシレーター系指標

トレンド系指標は相場のトレンドに乗って取引をする時の指標ですが、上昇/下降が逆転した時に損失を被ります。

こうしたチャートの逆転・反転を予測できる指標がオシレーター系指標です。

ドル円相場がドル高の状態でも、「今後はドル安に反転する」と予測をしてドルを売れば、利益を得るだけでなく損失を背避けることもできます。

オシレーター手法を身に着ければ、トレンドに乗らない逆張りトレードに活用することができます。

オシレーター系指標として代表的なものには以下が挙げられます。

- RSI

- ストキャスティクス

オシレーター系指標は日本のトレーダーには馴染みが薄いですが、より大きな利益を目指す上で重要となります。

RSI

RSI(相対力指数)は、オシレーター系指標の中でもトップクラスで人気のある指標です。

現在の相場の相対的強弱を表す指標で、トレンドの継続度を予測することが出来ます。

RSIはボックス相場と呼ばれる、高値と安値が決まった範囲内で値動きを繰り返す状況下での的中率は高井ですが、上下に強いトレンドが出た状態だと勢いに押されて判断が出来ない可能性があります。

ストキャスティクス

ストキャスティクスは、%K・%Dと呼ばれる2つのラインを元に判断する方法です。

2つのラインは以下の式で算出します。

- %K:(今日の終値-過去n日間の最安値)÷(過去n日間の最高値-過去n日間の最安値)×100

- %D:%K¹+%K²+…+%Kn÷n

過去の一定期間の値動きの中で、今はどの水準で推移しているかの判断に役立つ分析手法です。

ストキャスティクスを用いた売買サインは、以下の2つが代表的です。

- 20より下で%Kが%Dを上抜け:買いのサイン

- 80より上で%Kが%Dを下抜け:売りのサイン

FXのテクニカル分析の注意点

FXのテクニカル分析は、形を覚えたらすぐに実践へ移せるものではありません。

テクニカル分析をする前に、抑えておくべきポイントを紹介します。

分析方法ごとの意味・目的を抑える

テクニカル分析の形をチャートに当てはめられれば収益が出る訳ではありません。

例えばトレンド系指標のボリンジャーバンドは価格帯の中に値動きが収まる方法であり、値動きの幅が分かれば次の推移が分かりやすくなるので、逆張りか順張りかが分かりやすくなるという効果があります。

この場合、ボリンジャーバンドがどんな手法で、何の分析を目的としているかが分からなければ有効活用はできません。

突発的な出来事に対応できない

テクニカル分析では今後のチャート推移がある程度予測できますが、突発的なイベントが急に起こった場合は予測が外れてしまう可能性が高いです。

リーマンショックやスイスフランショック、新型コロナの流行などの出来事が起こった場合などは、トレンドが継続する見込みだったとしても暴落する恐れがあります。

テクニカル分析では大きな経済の動きは予測できないので、経済ニュースなどを使ってのファンダメンタルズ分析も実施していきましょう。

FXのファンダメンタルズ分析とは?情報源と分析のやり方・取引に活用するコツを解説

ダマシに注意する

テクニカル分析で最も警戒すべきなのが、ダマシと呼ばれる現象です。

ダマシとは、過去の推移に基づく相場のセオリーとは逆の方向に動くことで、セオリー通りを狙ったトレーダーは損失を出してしまいます。

ダマシを根絶する具体的な方法はありませんが、長年取引をしている専業トレーダーの多くは過去にダマシを経験しており、常にダマシを警戒するのが習慣になっています。

テクニカル分析の結果を信じすぎて失敗するのを避けるにはどうすれば良いかを考えるのが、永遠のテーマと言えるでしょう。

FXでなぜだましは発生するのか?だましの仕組みとだまされた後の対処法

複数の分析手法を併用する

テクニカル分析は売りか買いかの判断をしやすくする手法ですが、複数の手法を利用したほうが分析の精度は高まります。

「このテクニカル指標さえ使っておけば大丈夫!」という絶対的な指標は存在しないので、それぞれの欠点を補完するためにも併用は必須です。

特にFX初心者は、値動きの大きな相場では移動平均線+MACD、横ばいの相場ではボリンジャーバンド+ストキャスティクス+RSIなどを組み合わせるのがおすすめです。

テクニカル分析はFX取引の基礎中の基礎

FX取引には様々な手法がありますが、どんなやり方を選択するにせよテクニカル分析は欠かすことの出来ないものです。

ファンダメンタルズ分析を活用するにしても、テクニカル分析を通して現状を把握していなければ、今後どう推移するかは分かりません。

FX初心者は、基本的な分析手法から覚えていくことをおすすめします。